Operações com Principal em Dólar e Juros em Reais: uma armadilha!

Estamos observando com grande frequência os bancos oferecerem operações de crédito com uma estrutura um tanto “marota”. Trata-se de operações de crédito que são ofertadas com o seguinte discurso:

“Estou te oferecendo um crédito onde o principal é em dólares, mas os juros em reais … ”

Esse discurso tem sido utilizado principalmente com empresas exportadoras, pois vem acompanhando das seguintes argumentações:

“Como o principal é em dólares você não precisa se preocupar, pois como a operação está vinculada a uma exportação também em dólares o risco é anulado … ”

“Está é uma operação onde somente os juros são em reais. Veja como a taxa em reais é boa … ”

Sempre acompanhada de uma taxa numericamente baixa:

“Ofereço uma operação com o principal em dólar e os juros em reais, com uma taxa de 100% do CDI. Veja como é boa: você paga somente 100% do CDI sobre os juros … ”

E assim por diante…. Existe uma série de variações desta abordagem.

Segue mais um discurso que vem sendo amplamente utilizado pelos bancos, quando o cliente oferece alguma resistência a essa estrutura de operação:

“Só posso fazer assim, o departamento de crédito aprovou assim … ”

Sabemos que o departamento de crédito aprova apenas o valor, prazo e garantia do limite. As questões relacionadas a taxas e indexadores são atividades pertinentes à mesa de operações e a área comercial.

Se você trabalha em uma empresa exportadora com certeza já ouviu esses discursos. Neles existe um jogo de palavras induzindo ao entendimento de que a operação é uma oportunidade, mas na verdade é uma armadilha. Vamos explicar com um exemplo. A armadilha ficará evidenciada quando calcularmos o CET (Custo Efetivo Total) da operação.

Exemplo:

– Operação de US$1.000.000,00

– Prazo 180 dias

– Com principal em US$ e juros em R$ de 14,00 % ao ano, exponencial por dias corridos

– Taxa de câmbio de conversão R$3,2580 / US$

Primeiramente observe que os juros em reais de 14,00% ao ano são chamativos, pois estão abaixo da Meta da Taxa Selic que é de 14,25% ao ano atualmente.

O valor creditado será = US$ 1.000.000,00 x R$ 3,2850 / US$ = R$3.285.000,00

Já para calcular o valor a ser pago, temos 3 etapas:

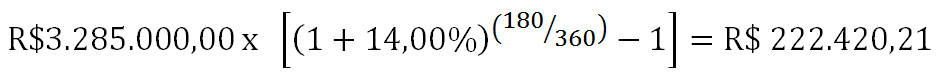

1º Etapa – Cálculo do valor dos juros

– Juros:

Note que o valor dos juros foi calculado em reais, sobre o valor em reais creditado.

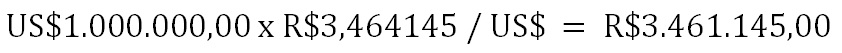

2º Etapa – Cálculo do valor do principal

Aqui está o “pulo do gato”, pois quando a operação é oferecida, a liquidação é sempre vinculada ao recebimento de uma exportação, levando assim a empresa a ter a importância do valor futuro subestimado.

Como no Brasil temos juros maiores que nos EUA, temos sempre uma expectativa de variação cambial positiva, que resulta numa curva de preços de dólar futuro crescente, veja:

Clique na imagem para ampliá-la

Ou seja, o preço do dólar no mercado para 180 dias corridos é R$3,464145 / US$. Assim temos no presente que o valor no vencimento do principal será de:

– Principal no vencimento:

3º Etapa – Valor total no vencimento

O valor total no vencimento será a soma do principal em US$ e dos juros em R$:

Valor total = R$3.461.145,00 + R$222.420,21 = R$3.683.565,21

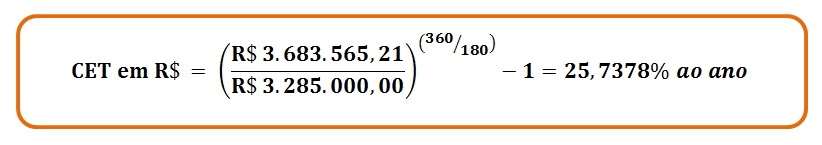

O CET (Custo Efetivo Total) da operação em reais é:

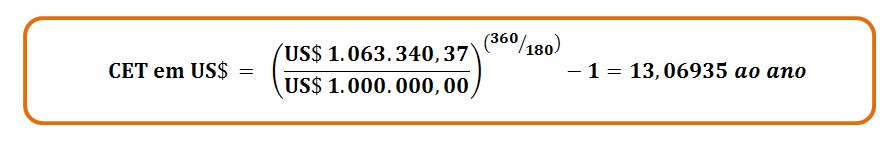

Podemos também calcular o CET da operação em dólares, para facilitar a comparação com uma operação de ACC, Pré-Pagamento de Exportação, CCE ou NCE, com juros em dólares.

Para isso vamos primeiramente calcular qual seria o valor em dólares no vencimento:

Valor em dólares no vencimento = R$3.683.565,21 / R$3,464145/US$ = US$1.063.340,37

Cálculo da CET em dólares:

Observe que a taxa do CET em dólares é bastante próxima da taxa dos juros em R$. Esta é ligeiramente menor pois não é cobrada variação cambial sobre os juros.

Comentários finais:

Observamos que esta estrutura / jogo de palavras tem sido usado com bastante sucesso pelos bancos, que conseguem por fim fazer com que empresas que usualmente tomam recursos em dólares a uma taxa da ordem de 4% a 7% ao ano passem a pagar de 13% a 16% ao ano sem perceberem.

Fique especialmente atento ao argumento que o departamento de crédito aprovou a operação desta maneira, pois este tem sido o maior indicador da armadilha.

Recomendamos que as empresas não fujam das operações tradicionais que já estão acostumadas a executar e tem a sensibilidade e domínio do real custo das mesmas.